住宅ローン減税を受けているのに、ふるさと納税も併用できるの?

どーも、とーちゃんラボ(@papalab_japan)です。

「ふるさと納税やらなきゃ損!」ってよく聞きません?

損してる!なんて言われると、気になるから

ふるさと納税について調べていくと、

なんとなーく、住民税と所得税から納める(納めた)分の税金を

控除してくれる制度なんだなと理解できるようになる。

そうなると、家持ちの子育て家族は、

「住宅ローン減税を受けているのに、ふるさと納税も併用できるの?」

って疑問を持つと思います。

ちなみに、何気なーく利用している住宅ローン減税(控除)制度も、

所得税・住民税として納める(納めた)分の税金を

控除できる魅力的な制度なんです。

結論から言うと、

住宅ローン減税とふるさと納税の併用は可能です。

しかし、しっかり制度の恩恵を受けるには、

少しばかり注意が必要な場合もあるので、

以下でくわしく説明していきましょう。

住宅ローン控除とふるさと納税とワンストップ特例制度で申告する場合は心配なし

「ワンストップ特例制度」を利用する場合、

住宅ローン減税とふるさと納税を併用しても、

控除額が減ることはないので、心配しなくて大丈夫です。

ただし、

住宅ローン減税の利用を開始する1年目の人だけは要注意!

1年目は住宅ローン減税の手続きで確定申告を行う必要があるため、

ワンストップ特例制度は利用できません。

ムズカシイ話が苦手なパパママは、

「ワンストップ特例制度」が利用できれば、

住宅ローン減税と併用しても「なにも心配ないさー♪」

って認識しておけばオッケーです。

ちなみに、「ワンストップ特例制度」が利用できる人をまとめると、

- 1年間のふるさと納税の申し込み先が5自治体以下に収められる人

- 確定申告や住民税申告をする必要のない人

- ふるさと納税以外に確定申告をするものがない人

です。

控除の仕組みについてもしっかり理解したいパパママは

こちらのサイトがうまくまとまってます。

→ワンストップ特例制度について詳しく知りたい方はこちら

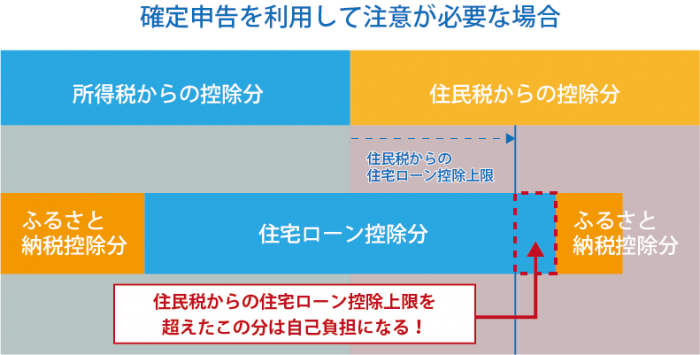

住宅ローン控除とふるさと納税を確定申告する場合は注意が必要

そして、注意が必要なのが、

ふるさとの納税の控除を確定申告で受ける場合です。

控除の仕組みの話になってしまうんですが、

確定申告でのふるさと納税の控除では、

所得税と住民税の両方が控除対象となります。

そして、住宅ローン控除も所得税と住民税の両方が控除対象。

住宅ローン控除については、住民税の控除限度が設定されているので、

限度額を超えてしまった分には切り捨てとなって、

税額軽減のメリットを100%受けられなくなる可能性があるのです。

住宅ローン控除とふるさと納税を確定申告する場合

①「所得税」から「ふるさと納税」が控除される

↓

②「所得税」から「住宅ローン減税」が控除される

↓

③「住宅ローン減税」の「所得税」から控除しきれなかった分は、「住民税」から控除

↓

④「住民税」の控除限度額を超えた分に関しては、自己負担金になる

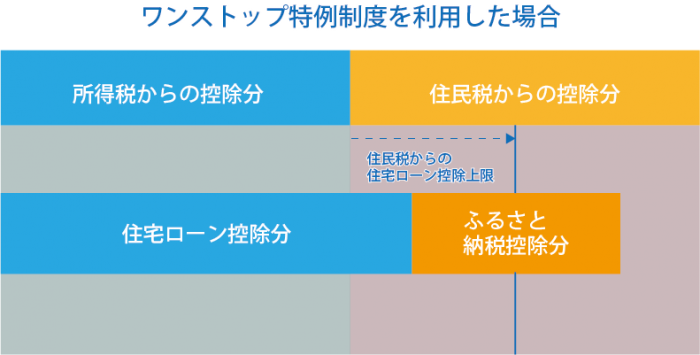

ワンストップ特例制度を利用した場合が心配ない理由

ワンストップ特例制度を利用した場合に、

住宅ローン減税との併用を心配する必要がない理由は、

ふるさと納税分は住民税のみから全て控除されるからです。

上限が設定されているのは、

住宅ローン減税分の住民税からの控除額だけなので、

①「所得税」から「住宅ローン減税」が控除される

↓

②「住宅ローン減税」の「所得税」から控除しきれなかった分は、「住民税」から控除(控除限度額まで)

↓

③「住民税」から「ふるさと納税」が控除される

とゆう流れになります。

そのため、住宅ローン控除に影響を及ぼすことなく両方の控除を受けることが可能というわけです。

医療費控除など、他にも併用できる控除・制度があります!

住宅ローン控除以外の控除や制度も、ふるさと納税と併用できます。

いくつかサラリーマンでも利用していそうな控除・制度を紹介していきます。

こちらの控除・制度を利用する場合は、ふるさと納税で控除が可能な上限額も減少するので、注意が必要です。

詳細なふるさと納税限度額が算出できる計算シュミュレーターを最後に紹介しますので、

とことんお得に行きたい人はご利用ください。

医療費控除

医療費控除とふるさと納税の併用も、もちろん可能です。

生計を1つとする家庭でかかった医療費が

年間で10万円(課税所得200万円未満は所得の5%)を超えた場合に利用できる所得控除のことです。

ふるさと納税との併用の注意点としては、

- ワンストップ特例制度は利用できない

- ふるさと納税寄付可能上限額は少なくなる

があげられます。

セルフメディケ―ション税制

2017年にスタートしたセルフメディケーション税制についても同様に併用が可能です。

医療品などを自分で購入した金額が年間12,000円を超えた場合、

88,000円を上限に利用できる所得控除のことです。

注意点としては、

- セルフメディケーション税制と医療費控除は併用できない

- ワンストップ特例制度は利用できない

- ふるさと納税寄付可能上限額は少なくなる

があげられます。

保険料控除・扶養控除

サラリーマンなら毎年年末ごろに年末調整の用紙に記入して会社に提出しているかと思います。

そこで保険会社から送られてくる「保険料控除証明書」をみながら金額を書いてますよね。

それが保険料控除です。

こちらもふるさと納税との併用は可能です。

また、奥さんは扶養家族に入っているのか、お子さんはいるのかなんて、

扶養についても年末に合わせて書いているかと思います。

納税者本人に扶養親族がいる場合に受けられる控除のことです。

最大で63万円の控除が受けられる制度です。

注意点としては、どちらも

- ふるさと納税寄付可能上限額は少なくなる

です。

iDeCo(イデコ)<小規模企業共済掛金控除>

老後の資金に関心が高いパパママや

投資信託などを行なっているパパママは

iDeCo(イデコ)も活用しているかもしれないですね。

もちろん、

iDeCo(イデコ)とふるさと納税も併用は可能です。

自分で作る年金制度のことです。

毎月一定の金額を積み立て、定期預金・保険・投資信託といった金融商品で運用し、

60歳以降に年金または一時金で受け取る制度のことです。

注意点としては、こちらも

- ふるさと納税寄付可能上限額は少なくなる

です。

各種控除とふるさと納税を併用した場合の控除額の詳細なシュミレーション

できる!

ふるさと納税限度額の計算ツールってたくさんあるんですが、

そのほとんどが簡易計算方式です。

上記に挙げたようなイデコや、医療費控除、住宅ローン控除…、

ワンストップ特例でも確定申告でも、減税額は同じなのかな?

なんて、とにかく細かく条件を設定し、なるべく正確な限度額を把握したいって、

パパママには、オススメするのがこちらのサイト。

>>どこよりも詳しいふるさと納税の限度額を計算できるシュミレーションツール

ガッチガチに計算すれば、ギッリギリまでふるさと納税を活用することも可能です。

ふるさと納税+住宅ローン控除の併用の注意点まとめ

- 住宅ローン減税とふるさと納税の併用は可能

- 「ワンストップ特例制度」を利用する場合は心配はない

- 「確定申告」を利用する場合は、住民税の控除限度に注意

- その他にも併用できる控除・制度はたくさんある

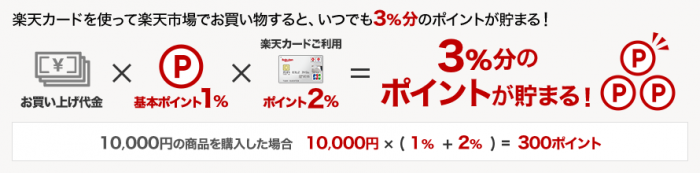

ふるさと納税するなら楽天市場がおすすめ!

そして、ふるさと納税をするなら、

色々サイトはありますが、

楽天ふるさと納税がオススメ!

我が家もココで申し込んでいますよ♪

- 【ラクラク】楽天市場の会員情報を使って寄附できる!

- 【便利】クレジットカードが利用できる!

- 【さらにお得♪】楽天スーパーポイントが貯まる!使える!

楽天ふるさと納税での寄附申し込みも通常のお買い物と同様、

ポイント付与の対象になります!

また、寄附金のお支払いにポイントを使用することもできるんです。

そして、楽天カードを使えば「ふるさと納税」がさらにお得になります♪

↓↓↓↓↓↓↓↓

いつでも3%分のポイントが貯まる

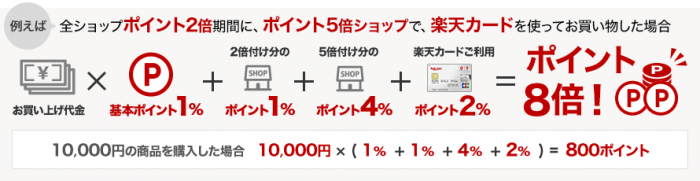

ポイント倍付けサービスを組み合わせて、さらにお得!

出典:ポイント倍付けの仕組み

年会費などもかからないので、

この機会に作っておいてもいいかもしれませんね。

楽天カード新規入会キャンペーン実施中!年会費永年無料のクレジットカード

楽天カード新規入会&利用で5000ポイント!さらにポイント4倍!